每日經(jīng)濟(jì)新聞 2025-03-06 08:03:00

3月以來,多家中小銀行下調(diào)存款利率。例如,澄海潮商村鎮(zhèn)銀行除一年期存款利率外,其他各期限存款利率均有不同程度下調(diào)。銀行存款利率走低的背后,是國內(nèi)商業(yè)銀行凈息差進(jìn)一步承壓,中小銀行凈利潤增長有所承壓。中信證券首席經(jīng)濟(jì)學(xué)家明明表示,下調(diào)存款利率是中小銀行緩解凈息差壓力、優(yōu)化負(fù)債成本的主動選擇。未來各類銀行的存款利率仍有下調(diào)的空間和可能。

每經(jīng)編輯 畢陸名

3月以來,多家中小銀行下調(diào)存款利率。

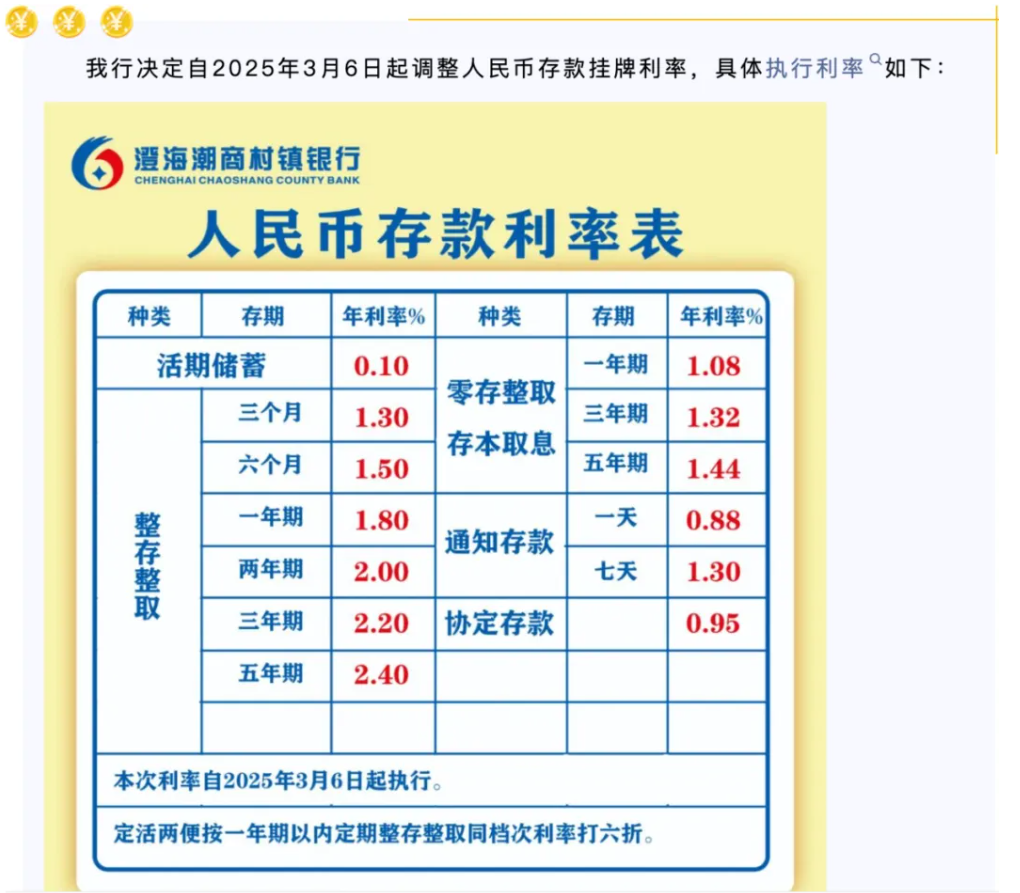

3月5日,澄海潮商村鎮(zhèn)銀行宣布自3月6日起調(diào)整人民幣存款掛牌利率。本次調(diào)整后,該行除一年期存款利率保持不變外,其他各期限存款利率均有不同程度下調(diào)。例如,活期儲蓄、三個月、半年期、二年期、三年期、五年期存款利率分別較此前下降5個、5個、10個、10個、20個、10個基點。

又如,重慶富民銀行日前發(fā)布公告稱,自3月5日起該行調(diào)整儲蓄及單位人民幣存款掛牌利率。其中,三年期、五年期儲蓄存款利率繼1月份各下調(diào)20個基點后,本次再各下調(diào)10個基點,降至2.6%、2.5%。

此外,部分銀行本輪利率調(diào)整幅度較大。元江北銀村鎮(zhèn)銀行近日發(fā)布公告稱,該行決定自3月1日起對部分存款產(chǎn)品利率進(jìn)行調(diào)整。與該行上次公布的掛牌利率相比,活期存款利率下降15個基點,三個月、半年期、一年期、二年期、三年期、五年期存款利率均下調(diào)50個基點。

廣西浦北農(nóng)村商業(yè)銀行也于3月1日起執(zhí)行新的人民幣存款掛牌利率。與該行去年10月底公布的執(zhí)行利率相比,三個月、半年期、一年期、二年期、三年期、五年期存款利率均有下調(diào),但幅度略有差別,其中,二年期、五年期產(chǎn)品存款利率下調(diào)幅度較大,分別下調(diào)35個基點和30個基點。

銀行存款利率走低的背后,是國內(nèi)商業(yè)銀行凈息差進(jìn)一步承壓。國家金融監(jiān)督管理總局最新公布的2024年四季度商業(yè)銀行主要監(jiān)管指標(biāo)數(shù)據(jù)顯示,2024年第四季度,商業(yè)銀行凈息差為1.52%,環(huán)比下降0.01個百分點。其中,城商行、民營銀行這兩類銀行的凈息差降幅高于行業(yè)平均水平。與此同時,城商行、民營銀行、農(nóng)商行等中小銀行全年的凈利潤增長有所承壓。

不斷降低的凈息差,意味著銀行從傳統(tǒng)存貸業(yè)務(wù)中獲取的利潤在持續(xù)減少,商業(yè)銀行也必須降低負(fù)債端的存款利息。

據(jù)北京日報報道,中信證券首席經(jīng)濟(jì)學(xué)家明明表示,新發(fā)放貸款利率持續(xù)走低、存量按揭利率下調(diào)等因素進(jìn)一步壓縮了銀行的資產(chǎn)收益,下調(diào)存款利率是中小銀行緩解凈息差壓力、優(yōu)化負(fù)債成本的主動選擇。

在多位受訪業(yè)內(nèi)人士看來,未來各類銀行的存款利率仍然有下調(diào)的空間和可能。中國銀行研究院研究員葉銀丹認(rèn)為,從定價機(jī)制看,存款利率與十年期國債、一年期LPR掛鉤,結(jié)合貨幣政策適度寬松的基調(diào),以及十年期國債利率低位運(yùn)行態(tài)勢來看,存款利率跟隨貸款利率下調(diào)的可能性較大。隨著金融市場競爭加劇,各銀行在權(quán)衡成本與收益后,存款利率可能逐漸趨同,向合理區(qū)間靠攏。

明明表示,考慮到銀行存款流失等壓力,預(yù)計今年存款降息的幅度和節(jié)奏可能弱于2024年。

據(jù)經(jīng)濟(jì)參考報報道,中國銀行研究院研究員葉銀丹分析稱,2025年,銀行存款利率預(yù)計將繼續(xù)呈現(xiàn)下降趨勢。未來不排除民營銀行進(jìn)一步下調(diào)存款利率的可能。從定價機(jī)制看,存款利率與十年期國債、一年期LPR掛鉤,結(jié)合貨幣政策適度寬松的基調(diào),以及十年期國債利率低位運(yùn)行態(tài)勢來看,存款利率跟隨貸款利率下調(diào)的可能性較大。此外,隨著金融市場競爭加劇,各銀行在權(quán)衡成本與收益后,存款利率可能逐漸趨同,向合理區(qū)間靠攏。

每日經(jīng)濟(jì)新聞綜合北京日報、經(jīng)濟(jì)參考報、公開信息

免責(zé)聲明:本文內(nèi)容與數(shù)據(jù)僅供參考,不構(gòu)成投資建議,使用前請核實。據(jù)此操作,風(fēng)險自擔(dān)。

封面圖片來源:視覺中國

如需轉(zhuǎn)載請與《每日經(jīng)濟(jì)新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP